![]() Siga nosso Canal no WhatsApp e receba notícias de Empréstimo e Benefícios no seu celular!

Siga nosso Canal no WhatsApp e receba notícias de Empréstimo e Benefícios no seu celular!

Muita gente que não consegue a aprovação de um empréstimo ou cartão de crédito fica sem entender os reais motivos pelos quais os recursos não foram liberados pelos bancos.

Em alguns casos, o cliente não está negativado, nem possui nenhuma pendência financeira no momento e, mesmo assim, o crédito é negado pela instituição. Isto pode acontecer por conta da pontuação do score.

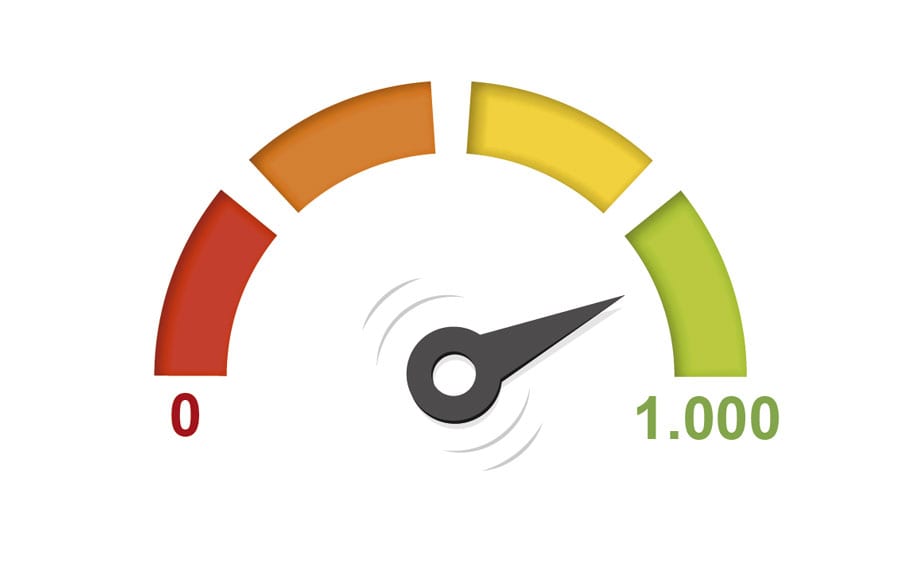

O score de crédito é uma pontuação que pode ser consultadas nos órgãos de proteção ao crédito – como o Serasa, por exemplo. Ele pode variar de 0 a 1.000, dependendo da análise de diversos fatos do perfil e histórico da pessoa.

Antes de solicitar o empréstimo ou cartão de crédito, é importante consultar o score. Muitas vezes, a pontuação pode não estar tão alta mesmo que não existam contas em atraso em nome do cliente. Fatores como empréstimos e financiamento já realizados e dados desatualizados ou incompletos junto à instituição financeira também pode prejudicar o score.

Confira a seguir o passo a passo para realizar a consulta da pontuação do score junto ao Serasa:

- Baixe o app da Serasa (Android e iOS) ou acesse o site.

- Caso não tenha cadastro, basta fazer na hora. É rápido e grátis.

- Faça o login.

- Pronto! Depois de fazer o login, seu Serasa Score aparecerá na tela.

Nem todo mundo sabe, mas existem algumas práticas que podem ser adotadas para fazer a sua pontuação do score subir mais rápido. Essas dicas são compartilhadas pelo próprio Serasa. Confira algumas delas a seguir.

1. Pague as contas em dia

O maior peso no cálculo do Serasa Score está associado ao Cadastro Positivo, que armazena o histórico de pagamentos de faturas como cartão de crédito, parcelamentos, empréstimos e serviços de consumo (água, energia, telefonia etc.). Por isso a consistência é tão importante na pontuação: pagar todas as contas em dia, todos os meses, tem um grande peso no Serasa Score.

2. Faça mais pagamentos usando o cartão de crédito

Existe uma relação entre o Serasa Score e uso do cartão. O histórico do Cadastro Positivo é formado principalmente a partir dos dados do comprometimento com o crédito. Por isso, quanto mais essa modalidade for usada, mais informação haverá para alimentar o cadastro. Entretanto, isso só é aconselhado se as faturas forem pagas em dia e se o crédito for usado de forma consciente.

3. Renegocie dívidas

Nome negativado é um dos fatores que prejudicam a pontuação. Estar inadimplente não é uma sinalização positiva para o mercado e reduz o nível de confiança das empresas no consumidor. É importante renegociar dívidas e resolver outras pendências financeiras relativas ao CPF, como cheques sem fundo e ações judiciais.

4. Peça crédito com cautela

Todas as vezes que um cliente faz um pedido de empréstimo, parcelamento ou financiamento, a consulta feita pelas empresas ao CPF fica registrada. O mercado pode interpretar o excesso de pedidos como pedido urgente de crédito, e assim prejudicar momentaneamente a pontuação em até 60 pontos. O ideal é respeitar intervalos de pelo menos três meses entre um pedido e outro.

5. Mantenha seus dados atualizados na Serasa

Outro fator levado em conta no cálculo é a relação com o mercado de crédito, construída ao longo dos anos. Ele é influenciado principalmente pelo tempo de relacionamento. Uma forma de zelar por essa relação é manter sempre os dados pessoais atualizados na plataforma da Serasa.

6. Ative a função Conexão Bancária no site da Serasa

Essa é uma funcionalidade disponível na versão 3.0 do Serasa Score, que permite ao consumidor participar mais ativamente da construção da própria pontuação. A Conexão Bancária só é ativada com a solicitação do usuário e permite compartilhar com o sistema da Serasa informações como extrato e movimentações de conta. Se os dados financeiros forem relevantes e positivos para o consumidor, a pontuação pode aumentar ao longo do tempo. A pontuação nunca diminuirá por conta da conexão, poderá apenas aumentar ou permanecer igual.

7. Tenha paciência

O aumento do Serasa Score é a consequência de ações e comportamentos contínuos. A pontuação não muda do dia para a noite, nem é possível aumentá-la por meio de pagamentos. Desconfie de mensagens e serviços que cobram taxas para elevar a pontuação.

É esperado que o Score não aumente imediatamente após uma das ações citadas acima. É preciso de tempo e consistência. Certifique-se de que todos os meses seu comportamento está de acordo com as atitudes que levam a uma pontuação positiva. Consumidores jovens, com pouco histórico no mercado de crédito, também podem precisar aguardar um tempo para ver a pontuação crescer conforme constroem a relação com as empresas.