Quando uma solicitação de empréstimo ou cartão de crédito é negada pelo banco, em grande parte das vezes, esta recusa está diretamente relacionada ao score do cliente, que não deve estar tão alto.

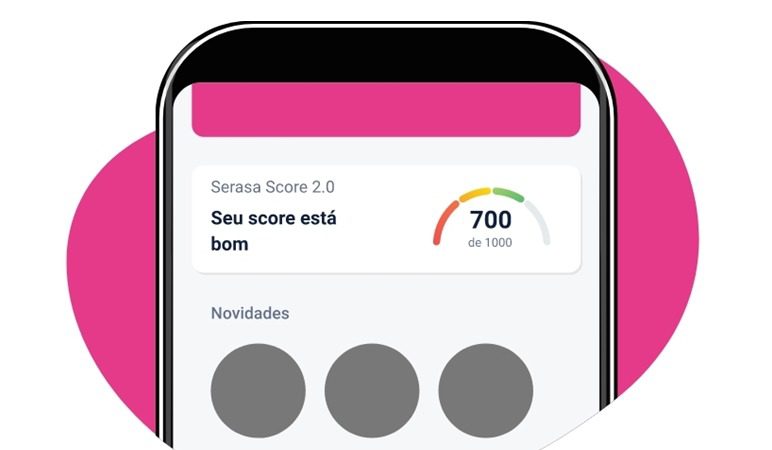

O score de crédito é uma pontuação que pode ser consultada nos órgãos de proteção ao crédito – como o Serasa, por exemplo. Ele pode variar de 0 a 1.000, dependendo da análise de diversos fatos do perfil e histórico da pessoa.

Para evitar de ter um pedido de cartão ou empréstimo, o que também pode prejudicar o score, a recomendação ao consumidor é consultar a pontuação antes de enviar a solicitação.

A consulta do score junto ao Serasa pode ser realizada gratuitamente. Basta baixar o aplicativo (disponível para Android e iOS) ou acessar o site. Caso ainda não tenha cadastro, será preciso criar um.

Se a sua pontuação estiver baixa, saiba que existem algumas práticas que podem ser adotadas para fazer a sua pontuação do score subir mais rápido. Veja abaixo:

Faça mais pagamentos usando o cartão de crédito

Existe uma relação entre o Serasa Score e uso do cartão. O histórico do Cadastro Positivo é formado principalmente a partir dos dados do comprometimento com o crédito. Por isso, quanto mais essa modalidade for usada, mais informação haverá para alimentar o cadastro. Entretanto, isso só é aconselhado se as faturas forem pagas em dia e se o crédito for usado de forma consciente.

Pague as contas em dia

O maior peso no cálculo do Serasa Score está associado ao Cadastro Positivo, que armazena o histórico de pagamentos de faturas como cartão de crédito, parcelamentos, empréstimos e serviços de consumo (água, energia, telefonia etc.). Por isso a consistência é tão importante na pontuação: pagar todas as contas em dia, todos os meses, tem um grande peso no Serasa Score.

Peça crédito com cautela

Todas as vezes que um cliente faz um pedido de empréstimo, parcelamento ou financiamento, a consulta feita pelas empresas ao CPF fica registrada. O mercado pode interpretar o excesso de pedidos como pedido urgente de crédito, e assim prejudicar momentaneamente a pontuação em até 60 pontos. O ideal é respeitar intervalos de pelo menos três meses entre um pedido e outro.

Renegocie dívidas

Nome negativado é um dos fatores que prejudicam a pontuação. Estar inadimplente não é uma sinalização positiva para o mercado e reduz o nível de confiança das empresas no consumidor. É importante renegociar dívidas e resolver outras pendências financeiras relativas ao CPF, como cheques sem fundo e ações judiciais.

Ative a função Conexão Bancária no site da Serasa

Essa é uma funcionalidade disponível na versão 3.0 do Serasa Score, que permite ao consumidor participar mais ativamente da construção da própria pontuação. A Conexão Bancária só é ativada com a solicitação do usuário e permite compartilhar com o sistema da Serasa informações como extrato e movimentações de conta. Se os dados financeiros forem relevantes e positivos para o consumidor, a pontuação pode aumentar ao longo do tempo. A pontuação nunca diminuirá por conta da conexão, poderá apenas aumentar ou permanecer igual.

Mantenha seus dados atualizados na Serasa

Outro fator levado em conta no cálculo é a relação com o mercado de crédito, construída ao longo dos anos. Ele é influenciado principalmente pelo tempo de relacionamento. Uma forma de zelar por essa relação é manter sempre os dados pessoais atualizados na plataforma da Serasa.